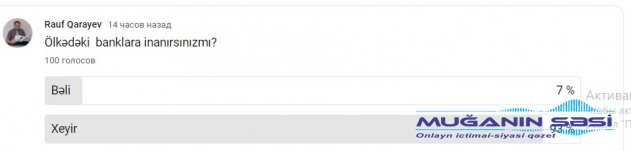

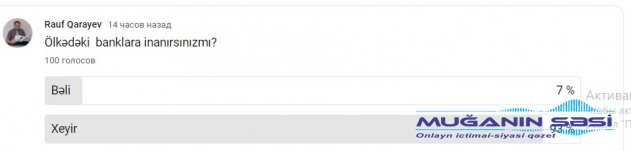

Ölkədə olan banklara inanırsınızmı? Belə bir sualla yutub səhifəmdən öz abunəçilərimə müraciət etdim. Təəssüf olsun ki, sorğuda iştirak edənlərin 93 faiz inanmırıq, yalnız 7 faizini banklara inamı olduğu qeyd olunub. Niyə inam yoxdur? Bu məsələni ardıcıllıqla aşağıda qeyd edək və buna cavab axtarmağa çalışaq.

Ölkədə olan banklara inanırsınızmı? Belə bir sualla yutub səhifəmdən öz abunəçilərimə müraciət etdim. Təəssüf olsun ki, sorğuda iştirak edənlərin 93 faiz inanmırıq, yalnız 7 faizini banklara inamı olduğu qeyd olunub. Niyə inam yoxdur? Bu məsələni ardıcıllıqla aşağıda qeyd edək və buna cavab axtarmağa çalışaq.

1. Kredit faiz dərəcəsi yüksəkdir və banklar soyğunculuqla məşğuldur. Bu qeydi hətta Milli Məclisin deputatı Əli Məsimli də öz çıxışında qeyd etmişdir ki, ölkədə olan banklar kredit faizləri 2 rəqəmlidir və onlar soyğunçuluqla məşğuldur. Amma Mərkəzi Bankın sədri bu fikirn düzgün olmadığını qeyd etmişdir

Baxaq görək həqiqətən də kredit faizləri yüksəkdir.

İstənilən addım hansısa qaydaya, qərara qanunvericiliyə əsaslanmalıdır. İqtisadi sahədə dəqiq sahə olduğu üçün, burada fərziyələr dezinformasiya gətirib çıxara bilər. Fərziyələrlə danışan iqtisadçılar sonda savadsızlıqda və ya dezinformasiyada günahlandırıla bilinər. Bu baxımdan Mən də qeyd olunan məsələyə cavab tapmaq üçün qanunvericiliyə və real rəqəmlərə istinad edim. Bu həm Mərkəzi bankda şübhə yaratmasın, həm də vətəndaş.

Mərkəzi bankın kreditləşmə fəaliyyətinə dair sorğunun nəticələrinə baxaq. Qeyd edim ki, 2023-cü ilin 1-ci rübü üçün sorğu Mərkəzi Bankın saytında yerləşdirilmədiyindən, biz 2022-ci ilin 4-cü rübünə dair sorğunun nəticələrinə baxmalı olacağıq. Sorğuda əsas diqqət çəkən məqamlar istehlakçı yəni vətəndaşın kredit tələbi və biznes baxımından kredit tələbi bizi maraqlandırır. Çünki əhali onlara verilən kreditdən şikayətlənir, sahibkarda onlara verilən kreditdən.

Biznes kreditləşməsi üzrə kredit tələbi. Sorğuya əsasən banklar 2022-ci ilin IV rübündə milli valyutada qısa və uzunmüddətli biznes kreditlərinə tələbin artdığını bildirmişdir. Bankların 2023-cü ilin I rübü üçün biznes kreditləri üzrə gözləntiləri tələbdə artım olacağı yönündədir.

Biznes və Kiçik və Orta Sahibkarlıq subyektlərinə verilən kreditlərə tələbin artmasına əsas təsir edən faktorlar faiz dərəcələri, rəqəmsallaşma və dövriyyə kapitalı ehtiyacı olmuşdur. Keçmiş rüblərlə müqayisədə 2022-ci ilin IV rübündə bankların kredit şərtlərində dəyişikliklər etməsi də biznes kreditləşməsinə təsir edən əsas amillərdən biri olmuşdur.

2022-ci ilin son rübündə Mikro kiçik və Orta Sahibkarların borclanma səviyyəsi keçmiş rüblərlə müqayisədə daha yüksək olmuşdur. Belə ki, borclanma səviyyəsində 2022-ci ilin III rübü ilə müqayisədə ən çox artım mikro sahibkarlıq subyektləri üzrə olmuşdur. İri sahibkarlıq subyektlərinin borclanma səviyyəsi isə stabil olaraq qalmışdır.

İpoteka və istehlak kreditləşməsi üzrə kredit tələbi. 2022-ci ilin IV rübündə istehlak və ipoteka kreditləri üzrə tələb artmışdır. Tələb artımının əsas drayverləri rəqəmsallaşma, istehlakçı əminliyi və faiz dərəcəsi dəyişiklikləri olmuşdur.

2022-ci IV rübü üzrə sorğu nəticələrinə əsasən əhalinin borclanma səviyyəsində artım müşahidə edilmişdir. Belə ki, sorğuya əsasən bankların 48%-i əhalinin borclanmasında dəyişiklik olmadığını qeyd etsə də, bankların 52%-i əhalinin borclanma səviyyəsinin orta dərəcədə artdığını bildirmişdir.

Sorğunun nəticələrinə əsasən banklar 2022-ci ilin IV rübündə sektorda kredit riskinin azaldığını, digər risklər üzrə əhəmiyyətli dəyişiklik olmadığını qeyd etmişdir. 2022-ci ilin əvvəlki rüblərində olduğu kimi kredit riski ən çox azalan risk olmuşdur. Banklar 2023-cü ilin ilk rübündə faiz dərəcəsi və likvidlik riskləri üzrə artım, İT riski üzrə isə azalma proqnozlaşdırır.

Azərbaycan Respublikası Mərkəzi Bankının Idarə Heyətinin “03 may 2016-cı il” tarixli 25/1 nömrəli qərarına və Azərbaycan Respublikasının Mərkəzi Bankı tərəfindən banklara kreditlərin verilməsi Qaydalarına əsasən Mərkəzi Bank banklara aşağıdakı növ kreditlər verir:

1. Yenidənmaliyyələşdirmə kreditləri;

2. Sonuncu instansiya kreditləri.

Yenidənmaliyyələşdirmə kreditləri hərrac vasitəsi ilə və ya hərracdan kənar verilə bilər.

Banklara kreditlər birdəfəlik və ya kredit xətti formasında verilir.

Bu Qaydalarda istifadə olunan anlayışlar aşağıdakı mənaları ifadə edir:

1. birbaşa hərrac - Mərkəzi Bank tərəfindən kreditin faiz dərəcəsinin elan olunması üsulu ilə həyata keçirilən hərrac;

2. dolayı hərrac - Mərkəzi Bank tərəfindən veriləcək kreditin ümumi məbləğinin elan olunması üsulu ilə həyata keçirilən hərrac;

3. faiz dərəcələri dəhlizi - Mərkəzi Bankın açıq bazarda apardığı əməliyyatlar üzrə faiz dərəcələrinin müəyyən olunmuş aşağı və yuxarı həddi arasında dəhliz.

Banklar haqqında qanunun 1.0.9 maddəsinə nəzər yetirək bank krediti (bundan sonra kredit) - bağlanmış müqaviləyə uyğun olaraq qaytarılmaq, müəyyən müddətə (müddətin uzadılması hüququ ilə) və faizlər (komisyon haqqlar) ödənilmək şərti ilə, təminatla və ya təminatsız müəyyən məbləğdə borc verilən pul vəsaitidir. Həmin şərtlərlə pul vəsaitinin verilməsi haqqında götürülmüş hər hansı öhdəlik, qarantiya, zəmanət, borc qiymətli kağızlarının diskontla və ya faizlər alınmaqla satın alınması və müqaviləyə əsasən hər hansı formada verilmiş vəsaitin qaytarılmasını tələb etməklə bağlı digər hüquq da kredit anlayışına aiddir;

Mərkəzi Bank haqqında qanunun 55-ci maddəsi

Mərkəzi Bank aşağıdakı fəaliyyətləri həyata keçirə bilməz:

1. bu Qanunda nəzərdə tutulmuş şəxslərdən başqa, digər hüquqi və fiziki şəxslərlə bank əməliyyatları aparmaq;

2 istehsal, ticarət, sığorta və bu Qanunda nəzərdə tutulmuş hallar istisna olmaqla, digər kommersiya fəaliyyəti ilə məşğul olmaq;

3. Mərkəzi Bankın fəaliyyətini, Mərkəzi Bank qarşısında olan öhdəliklərin icrasını, habelə Mərkəzi Bankın əməkdaşlarının sosial ehtiyaclarını təmin etmək məqsədləri istisna olmaqla, daşınmaz əmlak üzərində tam və ya qismən əşya hüquqlarını almaq, satmaq və ya başqa tərzdə əldə etmək.

Banklar haqqında qanun 36-cı maddəsinə nəzər yetirək.

Banklarla onların müştəriləri arasında münasibətlər

1. Banklarla onların müştəriləri arasında münasibətlər Azərbaycan Respublikasının Mülki Məcəlləsi, həmin Məcəlləyə müvafiq olaraq maliyyə bazarlarına nəzarət orqanı tərəfindən qəbul edilmiş normativ xarakterli aktlar və müqavilə əsasında həyata keçirilir.

2. Müştərilər bank fəaliyyətinin bütün növlərinin həyata keçirilməsi üçün bankları müstəqil seçirlər və bu məqsədlə bir və ya bir neçə bankın xidmətlərindən istifadə edə bilərlər. Hesabların açılması, aparılması və bağlanması qaydaları Azərbaycan Respublikasının Mülki Məcəlləsinə və həmin Məcəlləyə müvafiq olaraq maliyyə bazarlarına nəzarət orqanı tərəfindən qəbul edilmiş normativ xarakterli aktlara, habelə bu Qanuna əsasən həyata keçirilir.

Xüsusi seçki hesablarının açılması, əməliyyatların aparılması və dayandırılması qaydası maliyyə bazarlarına nəzarət orqanı ilə razılaşdırılmaqla Azərbaycan Respublikasının Seçki Məcəlləsinə uyğun olaraq müəyyən edilir.

3. Bank müştərisinin, yaxud onun müştərisi olmaq istəyən hüquqi və ya fiziki şəxsin tələbi ilə öz bank lisenziyasını təqdim etməlidir.

4. Banklar yerləşdikləri binada yazılı formada depozitlərin (əmanətlərin) qəbul edilməsinin, kreditlərin verilməsinin, hesablaşma-kassa xidmətinin və pul köçürmələrinin aparılması şərtləri və qaydaları haqqında müştərilərinə məlumat verməlidirlər.

5. Bank müştərinin öz pul vəsaitindən istifadə istiqamətlərini müəyyənləşdirə və nəzarətdə saxlaya bilməz, müştərinin öz pul vəsaiti barəsində özü istədiyi kimi sərəncam vermək hüququ üzərində qanunla və ya müqavilə ilə nəzərdə tutulmayan məhdudiyyətlər qoya bilməz.

6. Hər bir bank müştərilərlə bağladığı müqavilədə xidmət şərtlərini, o cümlədən faiz dərəcələrini, komisyon haqlarmı və göstərilən bank xidmətləri üçün digər ödənişləri, habelə bank tərəfindən verilmiş kreditlərin ödənişi şərtlərini və qaydalarım müəyyən etməkdə sərbəstdir. Azərbaycan Respublikasında pul nişanlarının nominal dəyərinin və qiymətlər miqyasının dəyişdirilməsi (denominasiyası) zamanı köhnə nümunəli pul nişanlarının yeni nümunəli pul nişanlarına dəyişdirilməsinə görə banklar tərəfindən komisyon haqqı və digər ödənişlər tutulmur.

Azərbaycan Respublikasının Mülki Məcəlləsində ayrı qayda nəzərdə tutulmayıbsa, kreditin verilməsinə görə faizin və (və ya) digər haqqın məbləği və ya hesablanma qaydası tərəflərin razılaşması ilə müəyyən edilir. Faizlər, o cümlədən gecikdirilmiş vaxt üçün hesablanan faizlər və digər haqlar yalnız borcun qaytarıldığı günədək ödənilməmiş əsas borc qalığı məbləğinə hesablanır.

7. Yerli banklarla onun yerli müştəriləri arasında bütün mübahisələr, habelə xarici bankların yerli filialları ilə onların yerli müştəriləri arasında bütün mübahisələr qanunvericiliklə müəyyən edilmiş qaydada Azərbaycan Respublikasının məhkəmələri tərəfindən həll edilir.

Göründüyü kimi müştəri ilə münasibətdə banka sərbəstlik verilib. Bundan əlavə müştəri bank seçimində sərbəsdir. Bankın üzərinə də qanunla tələb qoyulub.

Azərbaycan Respublikası Mərkəzi Bankının İdarə Heyətinin qərarı ilə uçot dərəcəsi 0.25 faiz bəndi artırılaraq 9%-ə, faiz dəhlizinin aşağı həddi 0.5 faiz bəndi artırılaraq 7.5%-ə, faiz dəhlizinin yuxarı həddi isə 0.25 faiz bəndi artırılaraq 10%-ə qaldırılmışdır.

Bu qərar daxili və xarici mühitdə inflyasiya proseslərinə təsir göstərən amillərin dəyişimi və yenilənmiş makroiqtisadi proqnozlar nəzərə alınmaqla verilmişdir.

2023-cü ilin 4 ayında valyuta hərraclarının 97%-də təklif tələbi üstələmişdir. Manatın nominal effektiv məzənnəsinin möhkəmlənməkdə davam etməsi inflyasiyanın xarici amillərinə azaldıcı təsir edir.

Azərbaycan Respublikasının Mərkəzi Bankının mühüm vəzifələrindən biri maliyyə xidmətləri istehlakçılarının və investorların hüquqlarını müdafiə etməkdir. Bununla əlaqədar, Mərkəzi Bank istehlakçıların və investorların hüquqlarının müdafiəsi sahəsində aşağıdakı işləri görür:

maliyyə xidmətləri istehlakçılarından və investorlardan Mərkəzi Banka daxil olmuş ərizə və şikayətlərə baxır, onları təhlil edir və qanunvericiliklə müəyyən edilmiş qaydada araşdırmalar aparmaqla müvafiq tədbirlər görür;

maliyyə xidmətləri istehlakçılarının və investorların hüquqlarının müdafiəsini, onların pozulmuş hüquqlarının bərpa olunmasını təmin edir;

emitentlərdən hesabatları qəbul edir, onları təhlil edir və qanunvericiliklə müəyyən edilmiş qaydada müvafiq tədbirlər görür;

maliyyə xidmətləri istehlakçılarının və investorların hüquqlarının pozulması ilə bağlı məhkəmə instansiyalarında iştirak edir;

maliyyə xidmətləri istehlakçılarının və investorların hüquqlarının müdafiəsi sahəsində qanun pozuntularının qarşısının alınması, onların pozulmuş hüquqlarının bərpa olunması məqsədi ilə icrası məcburi olan göstərişlər verir, qanunvericiliyi pozan şəxslərin inzibati məsuliyyətə cəlb edilməsi ilə bağlı müvafiq struktur bölməyə məlumat ötürür;

vətəndaşların qəbulunu həyata keçirir, problemlərini dinləyir, qeydiyyatını aparır və müvafiq izahat verir;

vətəndaşların şifahi müraciətlərini qəbul edir, müraciətlərin cavablandırılmasını təmin edir və qeydiyyatını aparır;

nəzarət subyektləri ilə mütəmadi görüşlər təşkil edir;

Öz səlahiyyətləri çərçivəsində digər tədbirləri həyata keçirir.

Yekun: Yekunda onu qeyd etmək olar ki, Mərkəzi Bankın fəaliyyətini qənaətbəxş hesab etmək olar. Səbəb isə iqtisadçılarla ələxsus mətbuatla işləyən iqitisadçılara qapıları açıqdır. Bunu 12 iyun 2023-cü ildə Mərkəzi Bankda iştirak etdiyim iclasda gördüm. Düzdü kiçik bir irad var idi ki, iclasda reqlament yox idi. Amma ümumi götürsək digər orqanlardan fərqli olaraq tənqddən qaçmırlar. Yəni problem varsa hansı siyasi düşüncə tərzində olub-olmamağından aslı olmayaraq hər kəsi dinləməyə hazırdı. Bundan əlavə tənqdilərə də dözümlük nümayiş etdirirlər. Digər orqanlar Gömrük, maliyyə, vergi , sosial müdafiə, kənd təsərrüfatı və sair iqtisadi sahəyə bağlı olan qurumlardan fərqli olaraq burada problemin üzərinə getmək və onu həll etmək prinsipini müşahidə etmək olar. Düzdür iş fəaliyyətləri tam fərqlidir, amma əvvəlki qeydlərə baxanda yeni rəhbərliyin işini alqışlamaq olar. Bir çox məsələlər var ki, onlar hələ də həll olunmayıb və bu son müzakirələrdə MB rəhbərinə çatdırıldı, bura xarici valyutanin dəyişdirilməsini, banklar tərəfindən bank sirrinin pozulmasını, kibercinayət məsələlərini və sair qeydləri əlavə etmək olar. Vətəndaşların hüquqlarının qorunması məsələsi yeni qanunvericilikdə öz əksini tapıb və bu səlahiyyət Mərkəzi Banka həvalə olunub. Düzü burada narazılıq doğuran məqam var. O da onunla bağdıdır ki, bu iş istehlakçıların hüquqlarına aid olan agentliyə verilsə daha düzgün olardı, amma maliyyə aspektlərini özündə birləşdirdiyinə görə bu səlahiyyə Mərkəzi Banka həvalə olunub.

Banklarda olan faizlərə gəldikdə göründüyü kimi, onlara müəyyən sərbəstlik verilib və bu sərbəstlikdən bəzi banklar sui istifadə hallarına yol verirlər.

Sosial şəbəkə istifadəçilərin narazılığına nəzər yetirək

Kommersiya bankları

Banklar özlərinin xeyrinə olan məqamları, müqavilədə iri həriflərlə qeyd edillər, müştərinin ziyanının olan hissəni gözlə görünməyən dərəcədə qeyd edillər.

Müştərinin aldatmaq üçün kredit ödənişi bitəndən sonra, yenə də vəsait tələb olunur. Savadsız vətəndaş bir kreditə görə 2 dəfə məbləğ ödəməli olur.

Kredit faizləri yüksəkdir. Əsas yüksək olan faizlər bank olmayan təşkilatlardadır. Tələb sadə olsa da, faizlər yüksəkdir. Nəticədə vətəndaş tələbin sadə olduğunu görüb, ehtiyacın yüksək olduğundan krediti görtürməli olur.

Banklarda problemlərin biri də, qaynar xətlərin zəif işləməsidir. Bir sözü soruşmaq üçün saatlarla telefonda gözləməli olursan, nəticədə sualını verə bilmirsən və ya sualını verəndə belə sənə hörmətsiz yanaşaraq eyni sözü təkrar edirlər. Amma mövcud problemi həll etmirlər.

Banklarda problemin digər tərəfi vətəndaşlardan xarici valyuta alanda yenə də sənəd istəyirlər. Bu tələb o qədər yüksəkdir ki, nəticədə vətəndaş xarici valyuta almaqdan imtina edir.

Valyuta dəyişmə mübadiləsi paytaxta çox azdır, bunun həlli üçün ən azından küçələrdə Milli Ön terminalı kimi bir terminal qoyulsa vətəndaş hər hansı yerə getməyi lüzum bilməz. Əl çatanlıq daha effektiv olar.

40 faizi yararsız pulları hər bank qəbul etmir. Bununla bağlı ölkədə ciddi problem var. Bunu da həll etmək olar. Xaricidə olduğu kimi küçələrdə teminal yerləşdirməklə.

Banklarda ən problemli məqamlardan biri də, bank sirri ilə bağlıdır. Müştəriyə bank əməkdaşı adı ilə zənglər olur və kibercinayətdə istifadə olunduğu metoddan istifadə olunur.

Məzənnə fərqli ilə bağlı narazılıq. Bəzi mərkəzə yaxın banklarda xarici valyuta nisbətdə manatı daha aşağı məbləğlə qəbul edirlər. Vətəndaş bəzən seçim edə bilmir, nəticədə valyuta dəyişməsində zərərə düşür.

Banklar tərəfindən lazımsız zənglər insanları narahat edir. Vətəndaşın rəyi olmadan zamin qeyd edib sonra krediti götürən şəxs krediti verməyəndə, hər gün bank əməkdaşı zəng edib şəxsi narahat edir.

Bəzi banklar müştərilərdə fərq qoyurlar. Kimin tanışı varsa ona daha tez kredit verirlər. Onun problemin daha tez həll edirlər.

Konvertasiya problemi mövcddur. Xarici ölkədə manatı konvertasiya etdikdə daha çox faiz məbləği çıxılır.

Banklarda monopoliya mövcuddur. Bəzi xidmətlər var ki, digər banklarda yoxdur. Bunun səbəbini soruşduqda monopolist banklar öz fikirlərini digərlərinə diqtə edirlər.

Pul qoyluşunda problemlər var. Vaxtı ilə bağlanan banklara qoyulan pullar geri almaq mümkün deyil. Baxmayaraq ki, bu vəsaitlər sığortalanmışdır.

Qeyd: Mərkəzi bankın son statistik açıqlamasına görə may ayında 1134 nəfər Mərkəzi banka müraciət edib. Bundan 795-i kredit təşkilatırı ilə bağlıdır.

Rauf QARAYEV, iqtisadçı